在不可預測的市場環境中,找到合適的股票進行投資可能具有挑戰性。投資者通常很難找到能夠提供穩定回報和可靠被動收入流的被低估公司。 2023 年也不例外,市場波動給那些希望增加財富的人帶來了極大的擔憂。

在恐懼或貪婪的驅使下,市場波動可能導致糟糕的投資決策。這通常會導致投資者錯失有利可圖的機會或在市場低迷時遭受重大損失。結果,許多投資者對他們的投資組合及其產生持續被動收入的能力感到焦慮。

但不要害怕!Gucci 已經為你完成了繁重的工作。在這篇文章中,我揭曉了前 3 大被低估的股息成長股,它們可以幫助你建立強大的被動收入流,同時抵禦 2023 年的市場波動。這些隱藏的寶石是根據其強大的基本面、令人印象深刻的股息記錄以及潛力來精心挑選未來增長的投資機會。通過將這些股票添加到你的投資組合中,即使面對不確定的市場條件,你也可以享受財務安全和安心的好處。

那麼,讓我們深入探索這些非凡的投資機會吧!

前言

CCC List 包含在美國交易所交易的700多家股息成長的股票,這些股票至少連續5年支付了成長的股息。

而我先以嚴謹的量化篩選,幫助你快速收斂出少數幾家打折中值得你研究的公司。

然而這樣的方式有其侷限是無論考慮了多少因子、設計多少嚴謹的公式,都難以完美。因此,我不會只是看著這份清單,就隨意的下單。我也不會改變我一貫以了解企業本質為出發的主觀評估方式。希望你也別忘了做好自己的研究與符合自身風險考量。

上述連結可下載 Excel 或 PDF 兩種檔案格式,提供了非常有價值的數據,目前由Seeking Alpha作者Justin Law每月進行更新。

我認為採用什麼樣投資方式我覺得都無所謂,但同時擁有耐心、系統、信仰才是關鍵的共同之處。

至於你要如何看待這份清單,我認為有兩種面向:

🔹 從當中的企業,再往下展開質化分析與財務分析,有時可能會有意外收穫。

🔹 或者從中得到量化投資的啟發,也許因此而發展出適合於你的量化系統也說不定。

總之,不要單純的輸入這份清單,然後不加思索的輸出下單。

尋求合適的投資系統時,務必同時將自我能力與心理素質列入考量,並且取得身心與家庭的平衡。

篩選條件

資料來自於之前許多讀者喜愛的打折股息成長股獵人計算機4.0版。不過後來忙錄,一停更就是兩年。

這段時間許多讀者來信來信希望能恢復這份對股息成長投資人寶貴的參考清單。

不過這段時間中,許多數據源都不支援 Excel or Google Spreadsheet 了,要不然就是一年至少4-5萬的數據費,成本太重。只好自己用 python 寫寫爬蟲,慢慢把一些缺的數據補進來。希望我的努力,能幫助大家更方便地找到安全性與財務強度高的公司。

如果不喜歡我的篩選方式,可以自己下載Dividend Cha,pions 的Excel 慢慢篩選,乃至於寫公式...等等,或是直接用我做的股息成長股 CCC List 篩選器 更省事些。

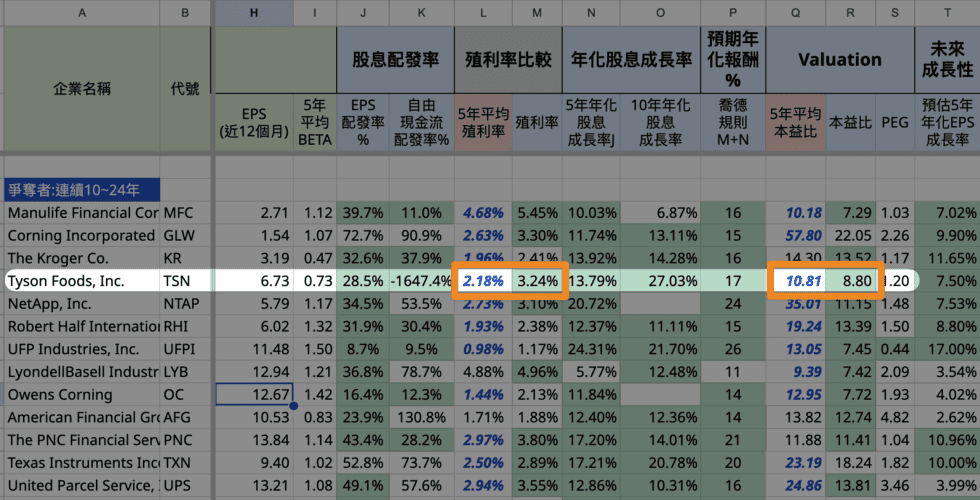

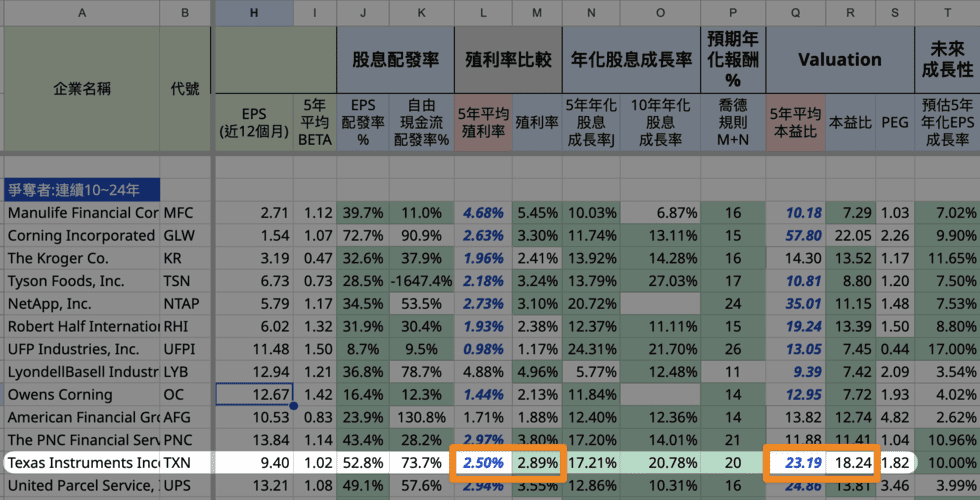

以下是這份 Top3 的篩選條件:

- (New) 殖利率 > 5年平均殖利率,表示目前股價較便宜。如果5年平均殖利率顯示藍字,則表示當前殖利率比5年平均殖利率還高出10%以上。

- (New) 本益比 < 5年平均本益比,表示目前股價較便宜。如果5年平均本益比顯示藍字,則表示當前本益比比5年本益比還低了10%以上。

- 市值 > 50億美金,我不喜歡規模太小的公司。

- BETA < 1.5

- 殖利率 > 0.5% & 殖利率 < 10% (殖利率太高通常可能公司有隱藏狀況,股息也難以為繼太久)。不建議盲目追逐殖利率,而應該追求「股息成長率」,才能股息賺得久又賺得好,股息價差兩頭賺。

- 本益比 < 25倍

- 5年年化股息成長率 > 5%

- Chowder Rule 喬德規則(殖利率+5年年化股息成長率) > 10%

簡稱CDN:越高越好,可用為判斷可能的年化報酬率的簡化方式。關於CDN是什麼可以看這篇文章的解釋:股息成長股CCC List視覺化篩選器_2022版使用手冊 - 負債率 < 200%

- 5年平均ROE% > 8%

- 10年中自由現金流正數的年數 >= 9年

- 折價/溢價 <= 0.9,找出打9折以下的公司

- 評價分數 > 7:平價分數是較嚴苛的財務數據篩選標準,通過考驗者底色標為綠色。而評價分數是看拿到幾個「綠色」。

Top 3 怎麼選?

這個月的打折股共有19家,都已是通過我嚴格篩選後的公司,且都是打折的價格。

因此,我挑選 Top3的方式,主要就3個:

- 打折在85折附近或以下最好,表單中倒數第2個欄位(折價),例如85%,則表示低於合理價15%。

- 評價分數(表單中的最後一欄)較高的

- 我自己比較熟悉的公司

因此,本月我選出的公司為:加拿大國家鐵路(CNI) 、泰森食品(TSN)、德州儀器(TXN)

CNI 加拿大國家鐵路

首先特別提一下,有別於美股中常見的30%股息稅,而CNI的股息稅僅有15%,這是因為CNI是在美國掛牌的加拿大公司。因此,又讓這家公司更具吸引力了。

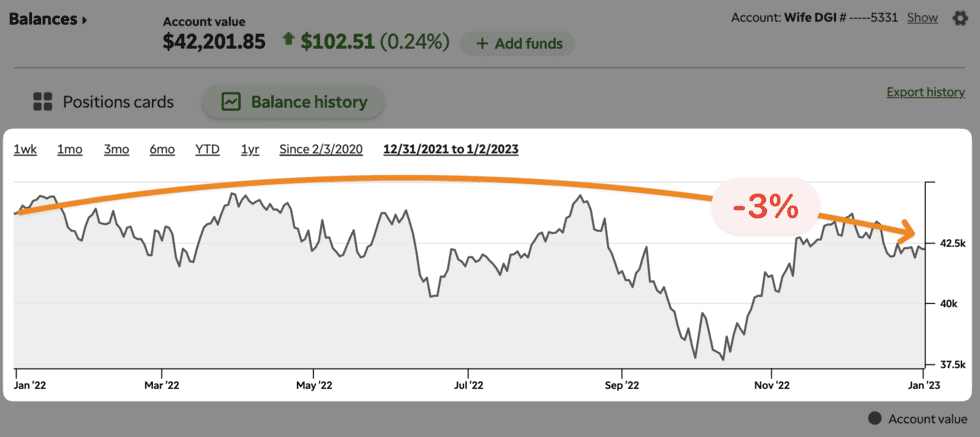

實際拿老婆的股息成長投資帳戶來看另一家加拿大的能源管道運輸公司(ENB)作為例子,從下圖中看到股息稅確實僅扣 15%。

公司簡介

加拿大國家鐵路公司(NYSE:CNI),也被稱為CN,是北美地區領先的運輸和物流公司。成立於1919年,總部位於魁北克省的蒙特利爾,CN提供廣泛的鐵路、間歇式運輸、卡車運輸、貨運托運、倉儲和配送服務。該公司經營著一個龐大的鐵路網絡,橫跨加拿大和美國,約有 32,000 公里的路線,連接著三個海岸線:大西洋、太平洋和墨西哥灣。

CN主要運輸散裝商品,包括穀物、煤炭、石油和化學品,以及製成品和消費品。它服務於各種行業,如農業、汽車、能源、林產品、金屬和礦物、以及消費品。

圖片來源:CNI 投資者簡報

公司競爭優勢

- 廣泛的鐵路網絡:CN擁有廣闊的鐵路網絡,是北美唯一一家連接三條海岸線的運輸公司,這使其在競爭對手中具有獨特的競爭優勢。該網絡使CN能夠為更廣泛的客戶群提供服務,覆蓋更多的市場,從而獲得規模經濟的好處。

- 多元化的客戶基礎和收入來源:CN為多種行業提供服務,有助於減輕特定行業波動的影響。這種多樣化減少了公司對任何單一客戶或商品的依賴,使其在經濟衰退期間更加強韌。

- 運營效率:CN以其運營效率而聞名,這可以歸因於其專注於實施先進技術、優化資產利用率和推廣以安全為導向的企業文化。這種效率轉化為成本節省、更高的利潤和更好的客戶服務質量。

- 強大的財務狀況:該公司具有強大的財務狀況,擁有穩健的資產負債表和強勁的現金流,這使其具有投資增長機會、維護基礎設施和通過股息和股票回購向股東回報價值的財務靈活性。

- 環境可持續性:CN致力於減少其環境影響,一直在投資於節能減排的機車、技術和實踐,從而減少溫室氣體的排放。這種對可持續性的關注有助於CN滿足監管要求,滿足對環保運輸解決方案不斷增長的需求。

近一年股價表現

1年內,CNI下跌6.79%,不算太多。相較續多科技股或成長股,已是非常穩健。

目前股價在52週內高低點,大約座落在1/3處。

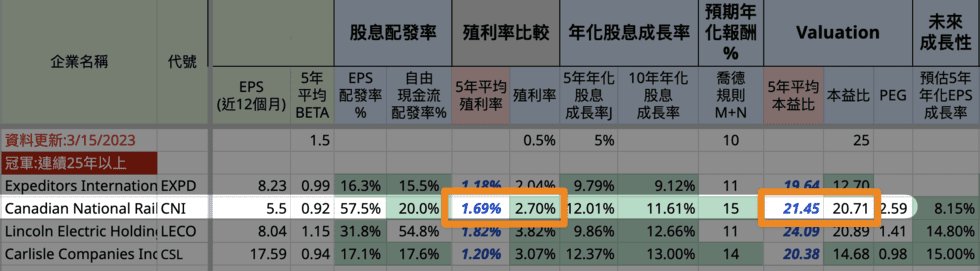

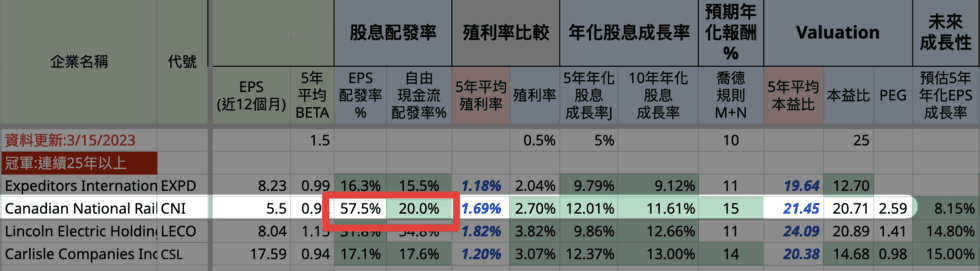

殖利率與本益比對照5年平均值

過這兩個數據,可以快速看出目前股價是否相對低價。

CNI 目前殖利率較5年平均高出50%以上,本益比則比5年平均低了5%左右。顯示目前 CNI 很可能處於低估價格。

最新一期財報 2022 Q4 摘要

統整2022全年數據

- 營收:171.07 億加元,增加 26.3 億加元或 18%。

- 營業收入:68.40 億加元,增長 22%,調整後營業收入 68.62 億加元,增長 22%。

- EPS :7.44 加元,增長 8%,調整後的EPS 為 7.46 加元,增長 25%。

- 運營率:60.0%,提升1.2個百分點,調整後運營率為59.9%,提升1.3個百分點。

PS.營運率是 CNI 使用的 non GAAP 指標,營運費用除以營收,因此有別於營業利潤率,營運率是越低越好。 - 自由現金流:42.59 億加元,而 2021 年為 32.96 億加元。

- 投資資本回報率 (ROIC):15.8%,下降 0.6 個百分點,

- 調整後的 ROIC:15.9%,上升 1.8 個百分點。

2023 Outlook

- 由於經濟前景疲軟,CNI 預計每股收益將實現低個位(3%-5%)數增長。

- 公司董事會批准 CNI 的 2023 年季度現金股息增加 8%,自 2023 年第一季度起生效。這是連續第 27 年增加股息,表明CNI長期財務健康狀況充滿信心。

- 公司董事會還批准了回購庫藏股,在未來 12 個月內購買最多 3200萬股。

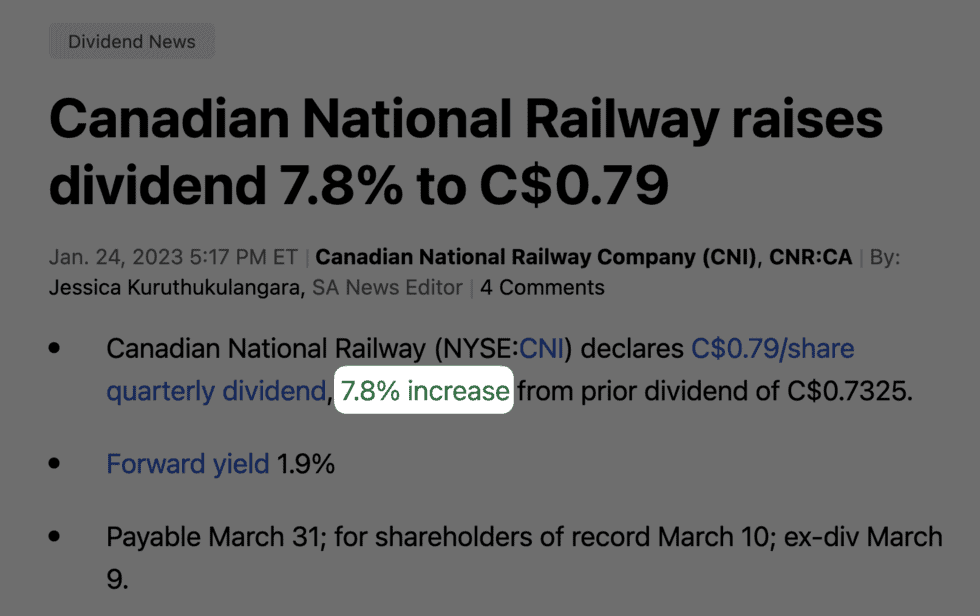

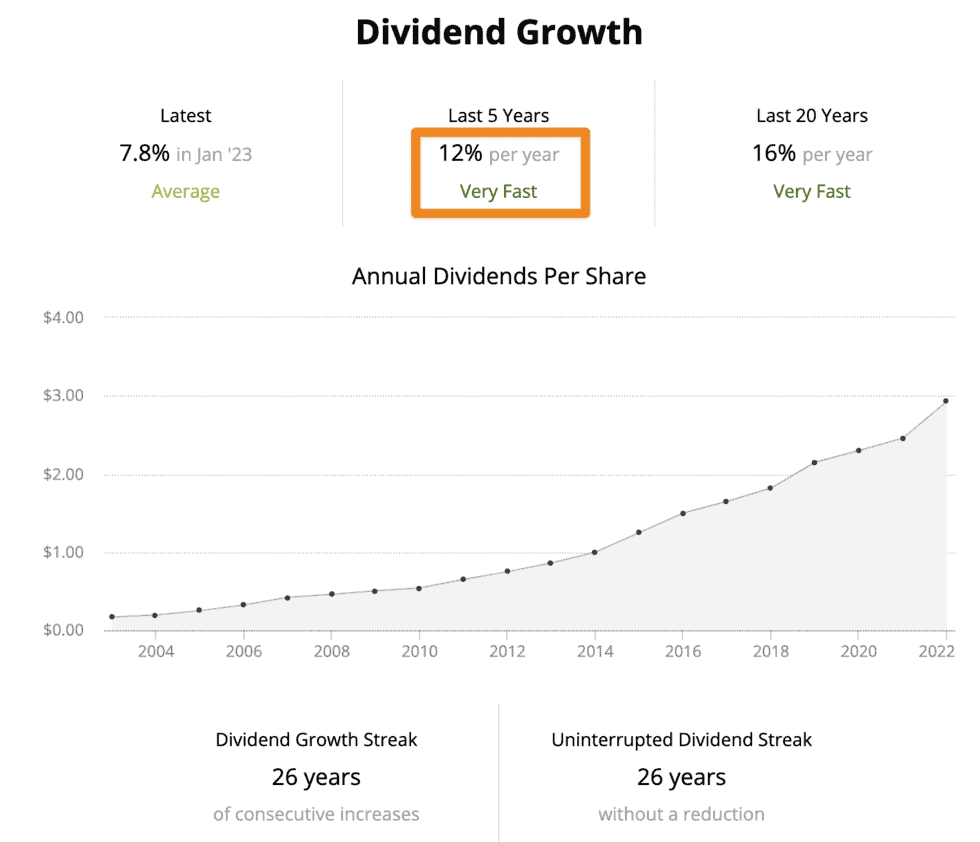

股息成長訊息

不久前 2023年1月剛宣布成長股息 7.8%,3/9除息時已是成長後的股息了。

資料來源:Seeking Alpha

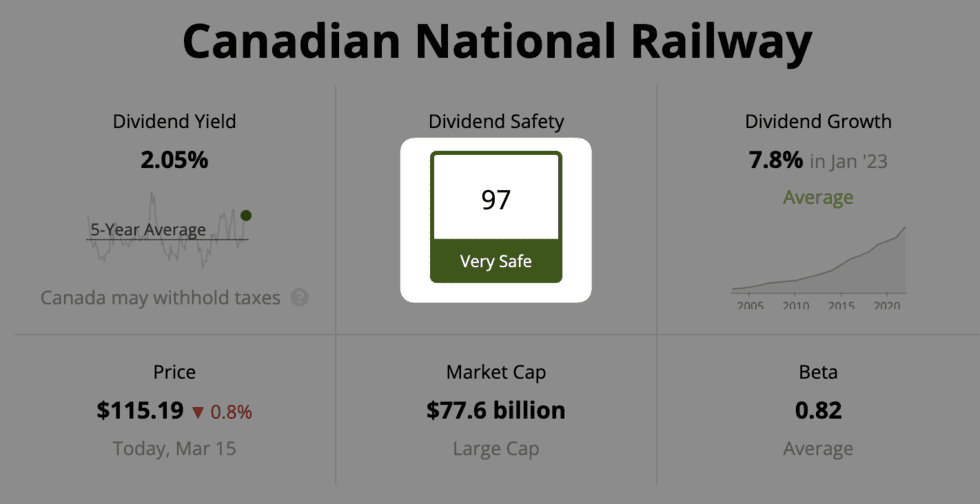

股息安全度

CNI的股息安全分數為97分(滿分99),顯示其股息非常不可能削減。

數據來源:Simply Safe Dividend

股息成長狀況

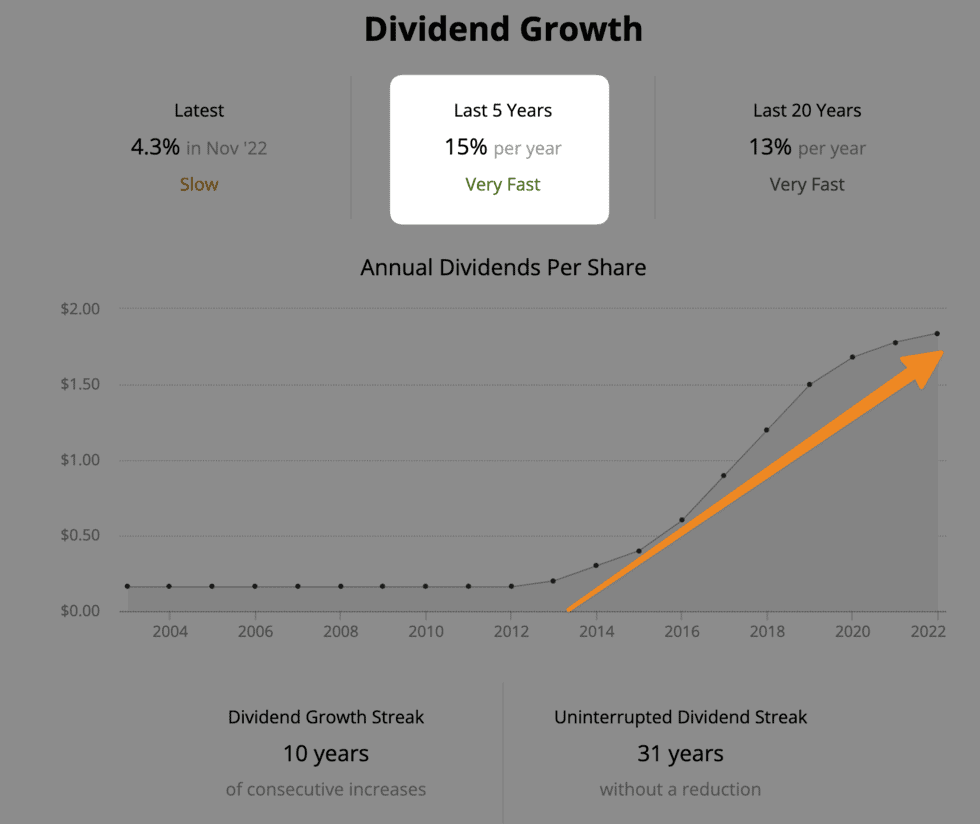

從下圖清楚看到,CNI 的股息成長斜率在近10年變得陡峭許多,表示股息成長快速,這是長期投資者所樂見的,我們不需要特別做什麼,投資優質股息成長股就能讓被動收入快速增加,支付你的生活。

- 最近一次提高股息:7.8%

- 過去5年股息年畫成長率(DGR 5Y):12%

- 過去20年股息年畫成長率(DGR 20Y):16%

數據來源:Simply Safe Dividend

EPS、自由現金流FCF配發率

我習慣將兩個配發率一起看,因為EPS特別容易受到一次性會計項目所影響。而且股息是透過自由現金流,以現金配發出去,所以甚至會比EPS配發率來得重要。

CNI 的兩項配發率都有著不錯水準,使其依然很有本錢持續成長股息。

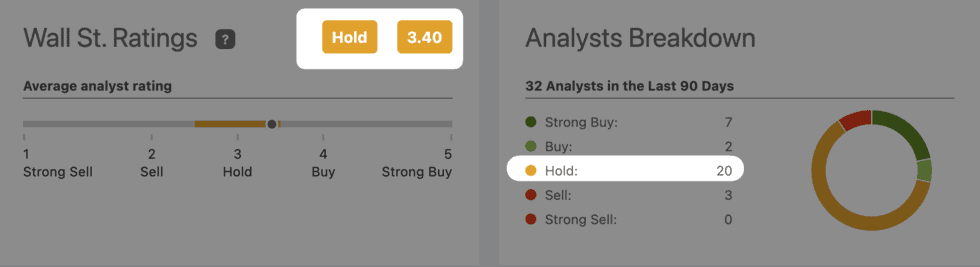

華爾街眾分析師評級

綜合分數為3.4分,大多數分析師給出持有的評級。

資料來源:Seeking Alpha

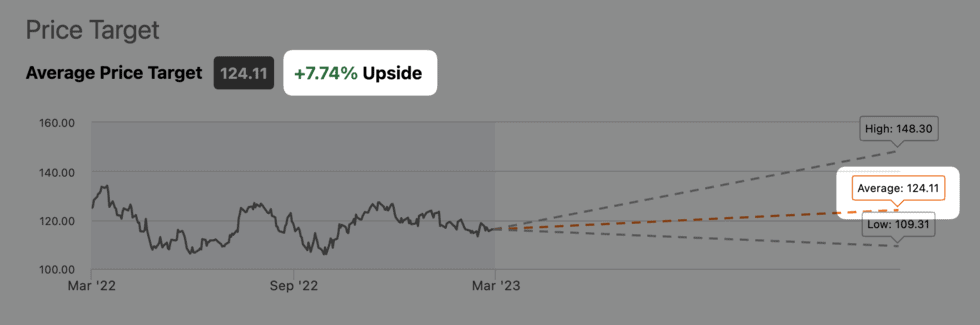

而平均目標價為124.11,距離當前股價有 7.74% 的潛在漲幅。

資料來源:Seeking Alpha

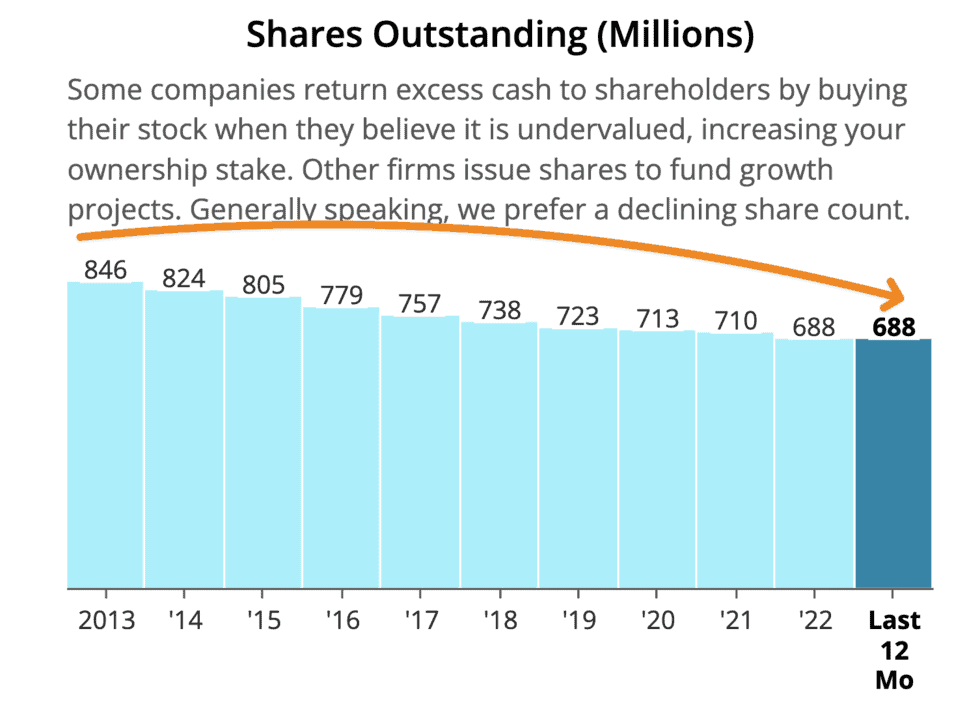

在外流通股數

能持續回購自家公司股票的企業,除了顯示對股東有好之外,也代表著公司對自身營運具信心。回購股票減少整體公司流通的股數,能提升EPS、股息以及股價。

過去10年間,加拿大國家鐵路非常積極的回購股票,大幅減少了20%在外流通股數,是對股東非常有利的公司。

數據來源:Simply Safe Dividend

其他Concern

從各項財務數據中,無論是股息配發率、股息成長率、賺錢能力、負債率...等,都沒有讓我特別憂慮之處。

👉 延伸閱讀:

🔹 股票清單

🔹 個股分析

TSN 泰森食品

公司簡介

泰森食品公司(Tyson Foods, Inc.,NYSE:TSN)是一家美國跨國公司,由約翰·W·泰森(John W. Tyson)於1935年創立。公司總部位於阿肯色州的斯普林戴爾,是全球領先的食品生產商和銷售商,產品包括雞肉、牛肉和豬肉。作為全球最大的食品公司之一,泰森食品的使命是通過不斷擴大的蛋白質品牌組合,可持續地為世界提供食物。

公司的產品組合包括各種新鮮、冷凍和即食食品,滿足消費者、食品服務提供商和零售商的需求。其著名品牌包括泰森(Tyson)、吉米·狄恩(Jimmy Dean)、希爾希爾農場(Hillshire Farm)、Ball Park、萊特品牌(Wright Brand)、艾德爾斯(Aidells)、州立博覽會(State Fair)和養成根源(Raised & Rooted)等。泰森食品通過四個主要業務部門運營:牛肉、豬肉、雞肉和即食食品。

圖片來源:TSN 投資者簡報

截至目前,泰森食品公司雇員約14.2萬人,年營收約 533 億美元。公司致力於社會責任和可持續性,重點關注動物福利、環境保護和社區支持。

公司競爭優勢

泰森食品在全球食品行業擁有強大的競爭地位,得益於幾個關鍵優勢:

- 市場領導地位和多元化:泰森食品是世界最大的肉類和家禽產品生產商之一,在不同蛋白質類別之間實現了良好的多元化。這種多元化有助於降低單一產品需求和供應波動的風險,確保更穩定的收入流。

- 強大的品牌組合:該公司擁有一系列知名且受尊敬的品牌,包括Tyson, Jimmy Dean, Hillshire Farm, Ball Park..等。這些品牌享有強大的消費者認知度和忠誠度,使泰森食品能夠在各個領域保持並擴大其市場份額。

- 垂直整合:泰森食品擁有覆蓋育種、孵化、飼養、加工和營銷的垂直整合業務模式。這種整合使公司能夠控制產品的質量和安全,同時也受益於規模經濟和成本效益。

- 創新和產品開發:泰森食品投資於研究和開發,以推出新產品並改進現有產品。公司對創新的重視使其產品組合得以擴展,包括引入植物性和替代蛋白質產品,以滿足消費者不斷變化的口味和飲食需求。

- 可持續性和社會責任:泰森食品致力於可持續發展實踐和社會責任,這對消費者和利益相關者越來越重要。通過關注動物福利、環境保護和社區支持,公司提升了自己的聲譽,並在市場上確保了長期競爭優勢。

近一年股價表現

1年內,TSN下跌32.16%,幅度不小。

目前股價在52週內高低點,座落在最低處。

殖利率與本益比對照5年平均值

過這兩個數據,可以快速看出目前股價是否相對低價。

TSN 目前殖利率較5年平均高出50%以上,本益比則比5年平均低了18.6%左右。顯示目前 TSN 很可能處於低估價格。

最新一期財報 2023 Q1 與2022全年營運成果摘要

2023 Q1

- 營收:132.6 億美元,比上年增長 2.5%

- 營業收入:4.67 億美元,比上年下降 68%

- 調整後的營業收入:4.53 億美元,比上年下降 68%

- EPS:0.88 美元,比上年下降 71%

- 調整後 EPS:0.85 美元,較上年下降 70%

- 營業利潤率:3.5%:調整後營業利潤率為 3.4%

- 以 3.13 億美元回購 490 萬股

- 2022 年 12 月 31 日的流動資金為 29 億美元

統整2022全年數據

- EPS:8.92 美元,比前年增長 7%;

- 調整後 EPS:8.73 美元,比上年增長 5%

- 營業收入:44.1 億美元,略高於前一年

- 調整後營業收入:44.14 億美元,比前年增長 3%

- 營業利潤率:8.3%

- 以 7.02 億美元回購 820 萬股股票

- 總債務減少約 10 億美元

2023 Outlook

- 對於 2023 財年,美國農業部 (USDA) 表示,與 2022 財年的水平相比,國內蛋白質產量(牛肉、豬肉、雞肉和火雞)應該相對持平。

- 從 2022 財年開始,TSN 啟動了一項新的生產力計劃,旨在推動一個更好、更快、更敏捷的組織,並以持續改進和更快的決策制定文化為支持。相對於 2021 財年的成本基準,其目標是到 2024 財年末達成每年可以節省 10 億美元的花費。TSN 在 2022 財年實現了超過 7 億美元的花費節省,預計將在 2023 財年達成 10 億美元的目標,比計劃預期提前一年。

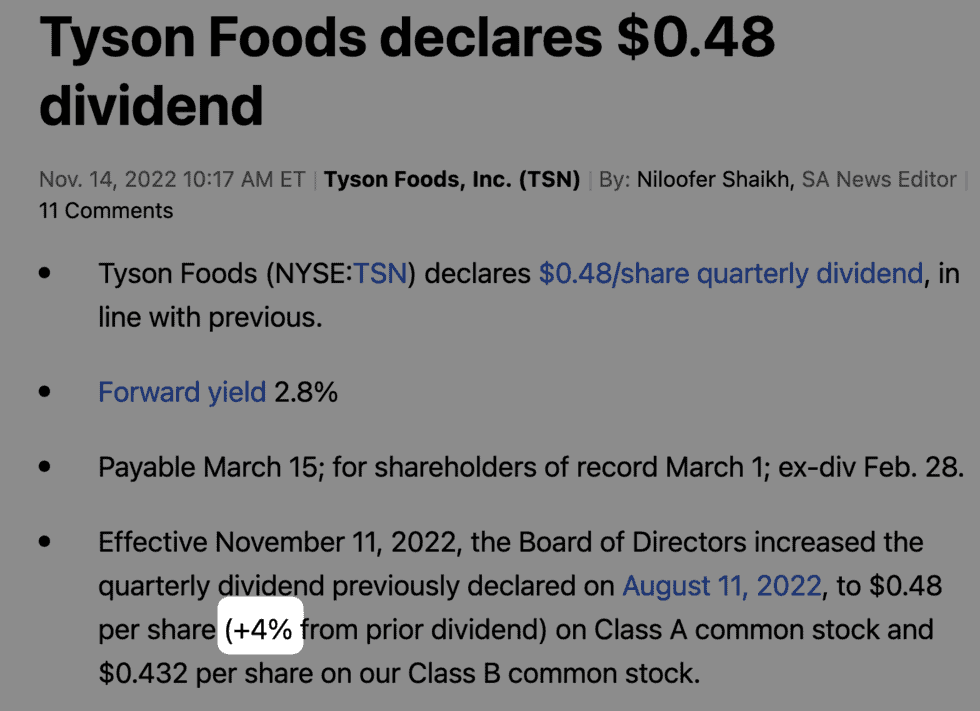

股息成長訊息

2022年11月宣布成長股息4%。今年3/1除息時已是成長後的股息了。

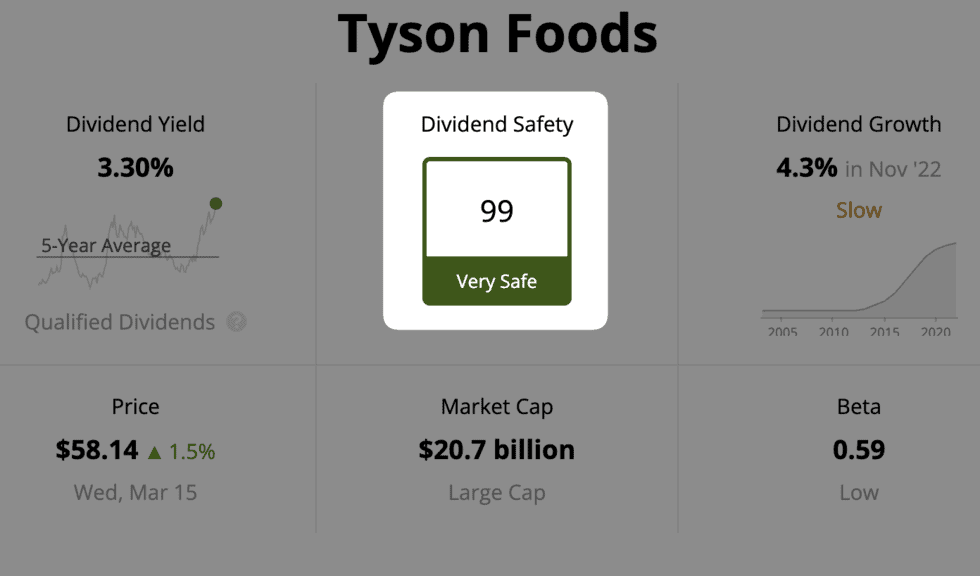

股息安全度

TSN 的股息安全分數為99分滿分,顯示其股息非常不可能削減。

數據來源:Simply Safe Dividend

股息成長狀況

從下圖清楚看到,TSN 的股息成長斜率在近10年變得陡峭許多,表示股息成長快速,這是長期投資者所樂見的,我們不需要特別做什麼,投資優質股息成長股就能讓被動收入快速增加,支付你的生活。

- 最近一次提高股息:4.3%

- 過去5年股息年畫成長率(DGR 5Y):15%,相當快速

- 過去20年股息年畫成長率(DGR 20Y):13%,同樣相當快速

EPS、自由現金流FCF配發率

我習慣將兩個配發率一起看,因為EPS特別容易受到一次性會計項目所影響。而且股息是透過自由現金流,以現金配發出去,所以甚至會比EPS配發率來得重要。

TSN 的兩項配發率都有著不錯水準,使其依然很有本錢持續成長股息。

這兩個數據的算法,分子都是未來12個月的股息,也就是用成長後的新股息算出一年總股息,大部分是一季配息一次,因此就是最新公告的新股息乘以4:分母則是 EPS TTM(過去12個月) 跟 FCF TTM。

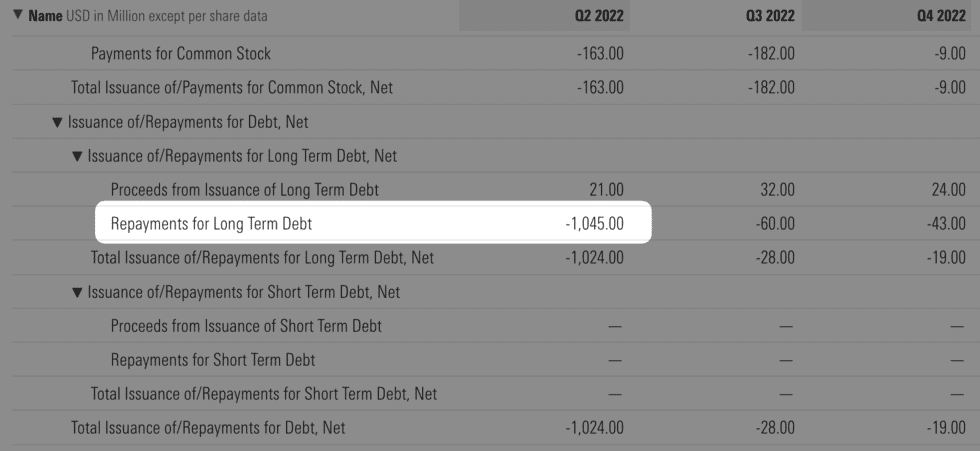

在下表我的計算機中顯示,EPS配發率28.5%很健康沒什麼問題,TSN有非常充裕的空間能快速成長股息。但自由現金流配發率為負數,就需要確認原因了。

查明後找出 FCF 為負的原因,應該是因為 2022 Q2,泰森食品一口氣還款了 10 億美元造成的。因此我不會太過擔心,一旦下一季季報出來後,TTM Free Cash Flow 就會回彈了。

資料來源:Morning Star

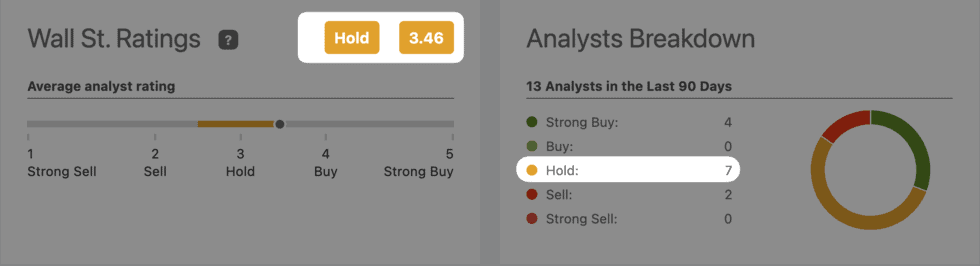

華爾街眾分析師評級

綜合分數為3.46分,大多數分析師給出持有的評級。

而平均目標價為59.91,距離當前股價有 20.24% 的潛在漲幅。

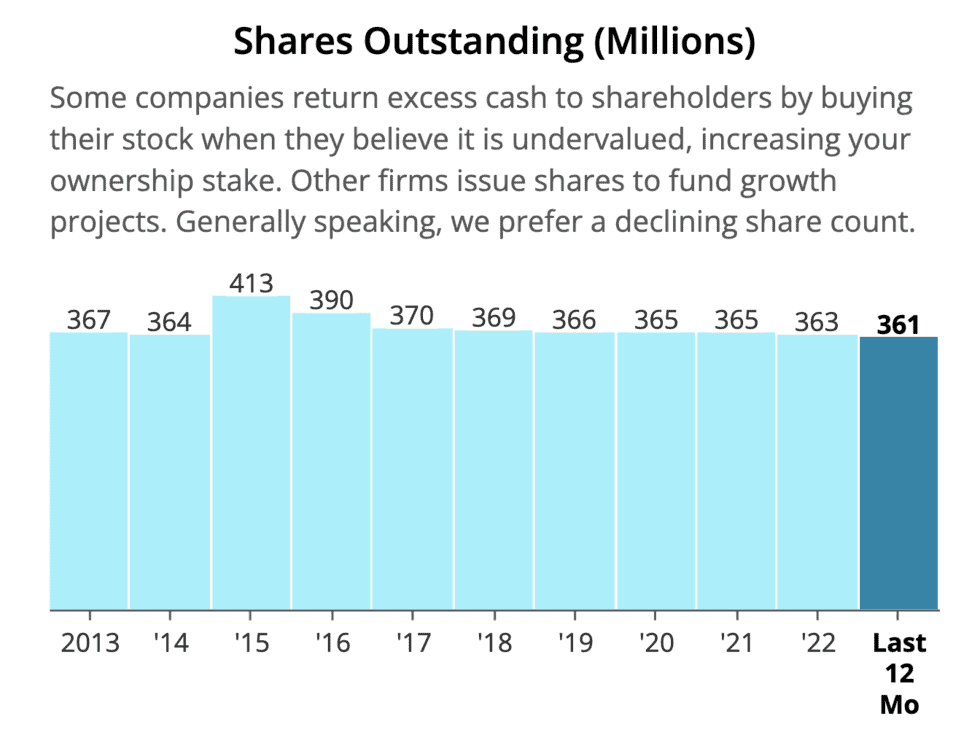

在外流通股數

能持續回購自家公司股票的企業,除了顯示對股東有好之外,也代表著公司對自身營運具信心。回購股票減少整體公司流通的股數,能提升EPS、股息以及股價。

下圖顯示,在過去10年間,泰森食品並沒有積極回購股票,這點是比較可惜一些。

數據來源:Simply Safe Dividend

其他Concern

從各項財務數據中,無論是股息配發率、股息成長率、賺錢能力、負債率...等,都沒有讓我特別憂慮之處。

👉 延伸閱讀:

TXN 德州儀器

公司簡介

德州儀器(Texas Instruments,縮寫:TXN)是一家全球領先的半導體設計和製造公司,成立於1951年,總部位於美國德克薩斯州達拉斯市。德州儀器主要從事模擬晶片和嵌入式處理器的研發、生產和銷售。該公司的產品廣泛應用於各個領域,如通信、計算、汽車、工業和消費電子等。

圖片來源:Deloittle

德州儀器分為兩大業務部門:模擬晶片業務和嵌入式處理業務。模擬晶片業務主要包括功率管理、信號處理、射頻和移動通信等產品。嵌入式處理業務則主要涉及微控制器、數位信號處理器和應用處理器等產品。此外,德州儀器還提供一系列開發工具、軟件和支持服務,以幫助客戶更有效地設計和開發新產品。

截至目前,該公司在全球擁有約 3.3萬名員工,在美國、中國、日本、馬來西亞、菲律賓和台灣設有製造工廠。 2022 年,德州儀器報告的營收為 200 億美元。

公司競爭優勢

德州儀器在全球半導體行業擁有強大的競爭地位,得益於幾個關鍵優勢:

- 多元化的產品組合:德州儀器擁有多樣化的產品組合,可滿足廣泛的行業需求,因此不會過度依賴單一市場。這種多元化的策略能夠協助公司減輕與特定行業下滑有關的風險,同時也能夠利用多個領域的增長機會。

- 強大的知識產權組合:德州儀器擁有龐大的知識產權組合,包括成千上萬項專利,為其在開發和製造創新半導體產品方面提供了競爭優勢。這個知識產權組合為競爭對手設立了進入障礙,協助公司保持市場領先地位。

- 廣泛的製造能力:德州儀器的製造工廠遍布全球,使其能夠有效地為廣泛的客戶群體提供服務。公司大力投資於其製造能力,包括先進的工藝技術,以維持高水平的生產質量,並在半導體行業保持競爭力。

- 強大的研發重心:德州儀器致力於研究和開發,這是其多年成功的關鍵驅動力。公司的研發投資已經導致了許多創新產品的開發,並使其能夠在競爭對手中保持強大的技術優勢。

- 長期客戶關係:德州儀器與其客戶建立了良好的關係,其中許多客戶是各自領域的領先公司。這些關係得益於公司提供高質量的產品、客製化解決方案和優秀的客戶服務的承諾,這已經產生了高水準的客戶忠誠度和長遠的業務關係。

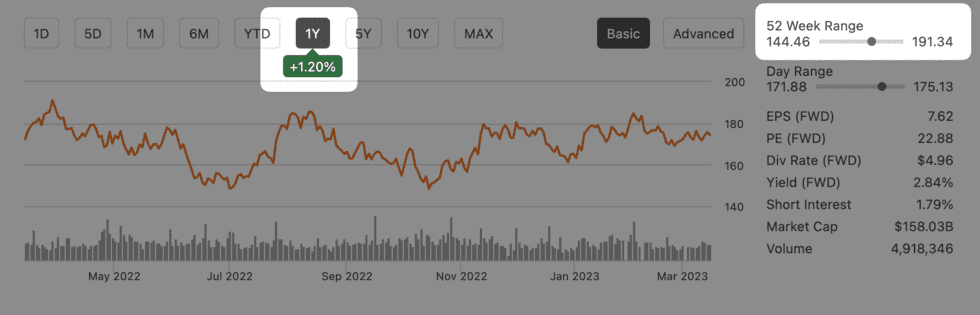

近一年股價表現

1年內,TXN上漲1.2%,相較許多科技股或成長股,顯得非常穩健。

目前股價在52週內高低點,大約座落在中間處處。

殖利率與本益比對照5年平均值

過這兩個數據,可以快速看出目前股價是否相對低價。

德州儀器(TXN) 目前殖利率較5年平均高出15.6%,本益比則比5年平均低了21%左右。顯示目前 TXN 很可能處於低估價格。

最新一期財報 2022 Q4 與2022全年營運成果摘要

2022 Q4

- 營收環比:下降3%。正如TXN預期的那樣,業績反映了除汽車以外的所有終端市場的需求疲軟。

- 營運現金流:87億美元

- 全年自由現金流:59億美元,占收入的30%。這反映了我們產品組合的品質,以及我們製造戰略的效率,包括9毫米生產的好處

- 過去的12個月間:在研發和管銷上投資了34億美元,在資本支出上投資了28億美元,並向股東返還了79億美元股息。

統整2022全年相較2021年:

- 營收:成長9.2%

- EPS:成長13.9%

- 自由現金流:下降6%

- 配發股息:成長11%

- 股票回購:成長586%

2023 Q1 Outlook

- 第一季度的預期營收在41.7億美元至45.3億美元之間,EPS在1.64美元至1.90美元之間。

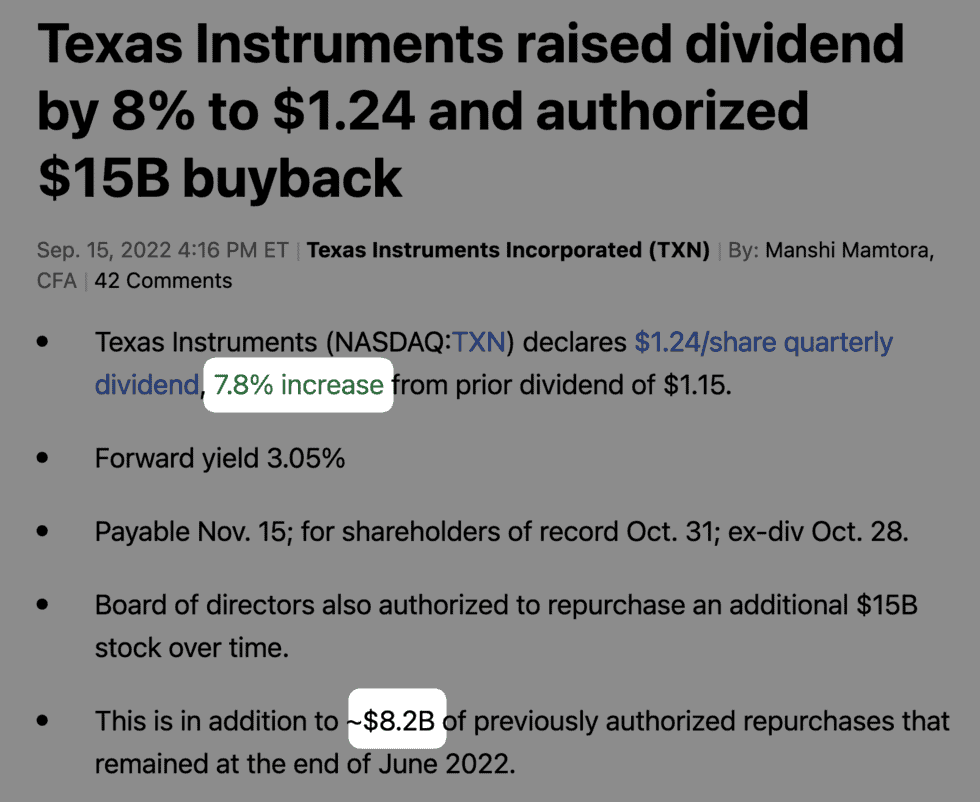

股息成長訊息

2022年11月宣布成長股息4%。今年3/1除息時已是成長後的股息了。

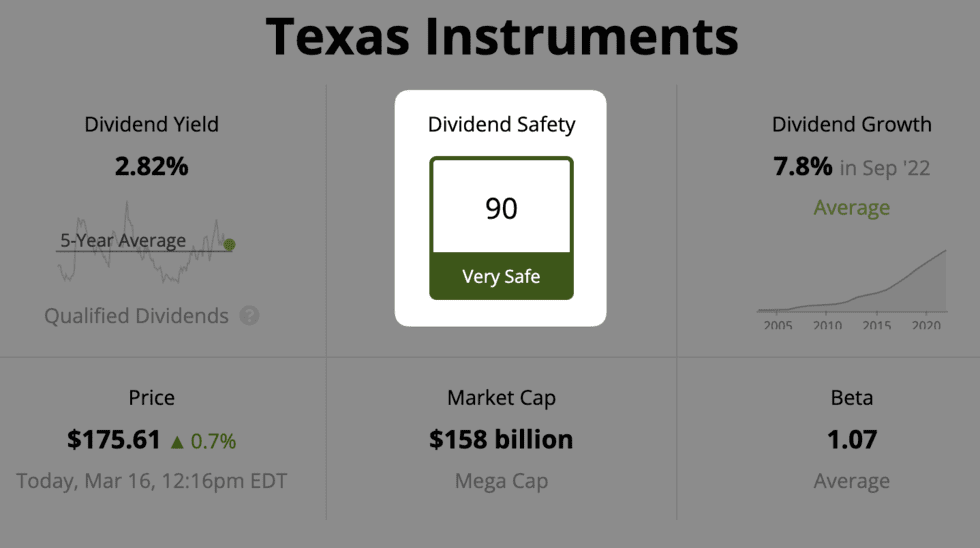

股息安全度

TSN 的股息安全分數為90分(滿分99),顯示其股息非常不可能削減。

股息安全度的數據來源:Simply Safe Dividend

股息成長狀況

從下圖清楚看到,TXN 的股息成長斜率自2016年起變得陡峭許多,表示股息成長快速,這是長期投資者所樂見的,我們不需要特別做什麼,投資優質股息成長股就能讓被動收入快速增加,支付你的生活。

- 最近一次提高股息:7.8%

- 過去5年股息年畫成長率(DGR 5Y):17%,相當快速

- 過去20年股息年畫成長率(DGR 20Y):22%,同樣相當快速

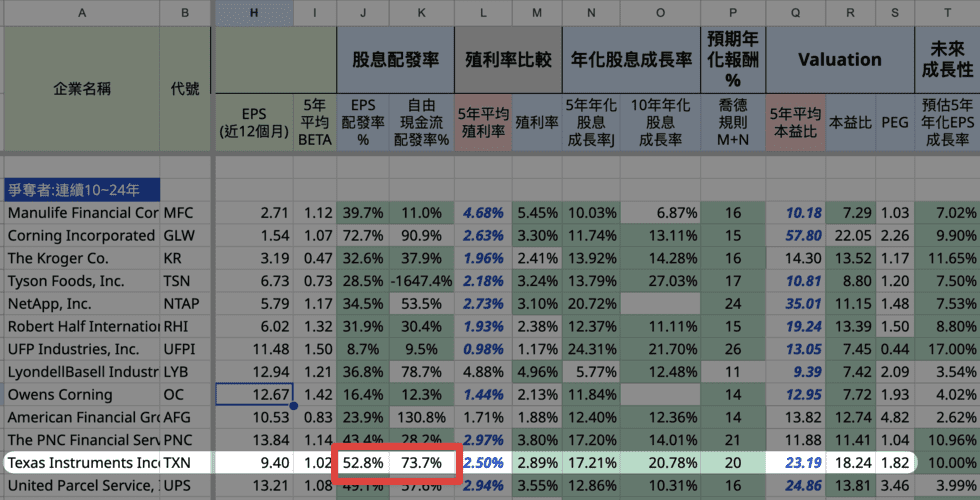

EPS、自由現金流FCF配發率

我習慣將兩個配發率一起看,因為EPS特別容易受到一次性會計項目所影響。而且股息是透過自由現金流,以現金配發出去,所以甚至會比EPS配發率來得重要。

CNI 的兩項配發率都有著不錯水準,使其依然很有本錢持續成長股息。

這兩個數據的算法,分子都是未來12個月的股息,也就是用成長後的新股息算出一年總股息,大部分是一季配息一次,因此就是最新公告的新股息乘以4:分母則是 EPS TTM(過去12個月) 跟 FCF TTM。

在下表我的計算機中顯示,EPS配發率52.8%很健康沒什麼問題、FCF則偏高,比EPS配發率多出20%左右。

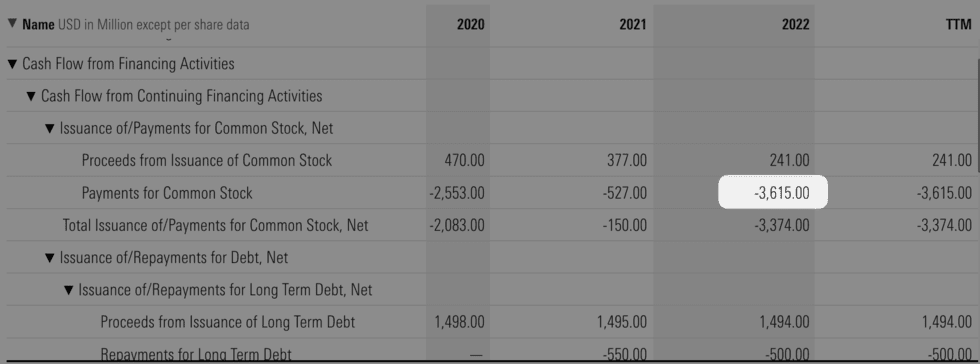

查了一下應該是購買了36億美元的庫藏股,所以FCF配發率變得較高也沒問題。

資料來源:Seeking Alpha

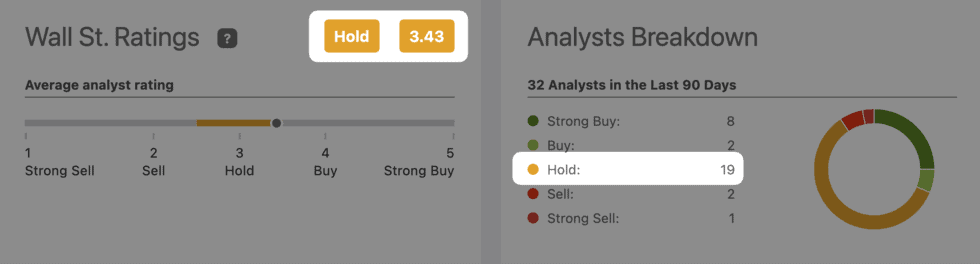

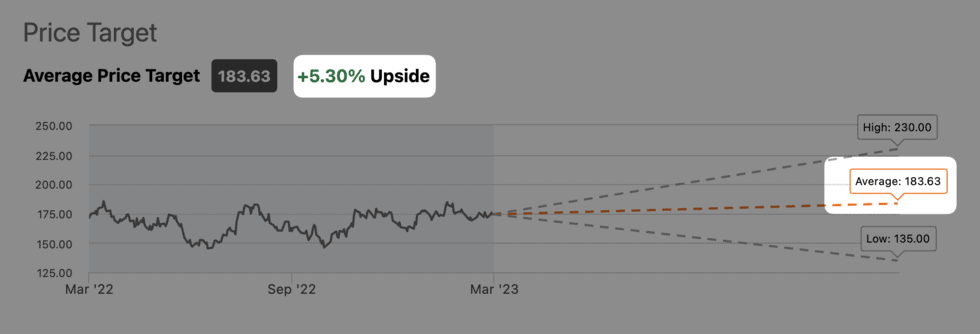

華爾街眾分析師評級

綜合分數為3.43分,大多數分析師給出持有的評級。

而平均目標價為183.63,距離當前股價有 5.3% 的潛在漲幅。

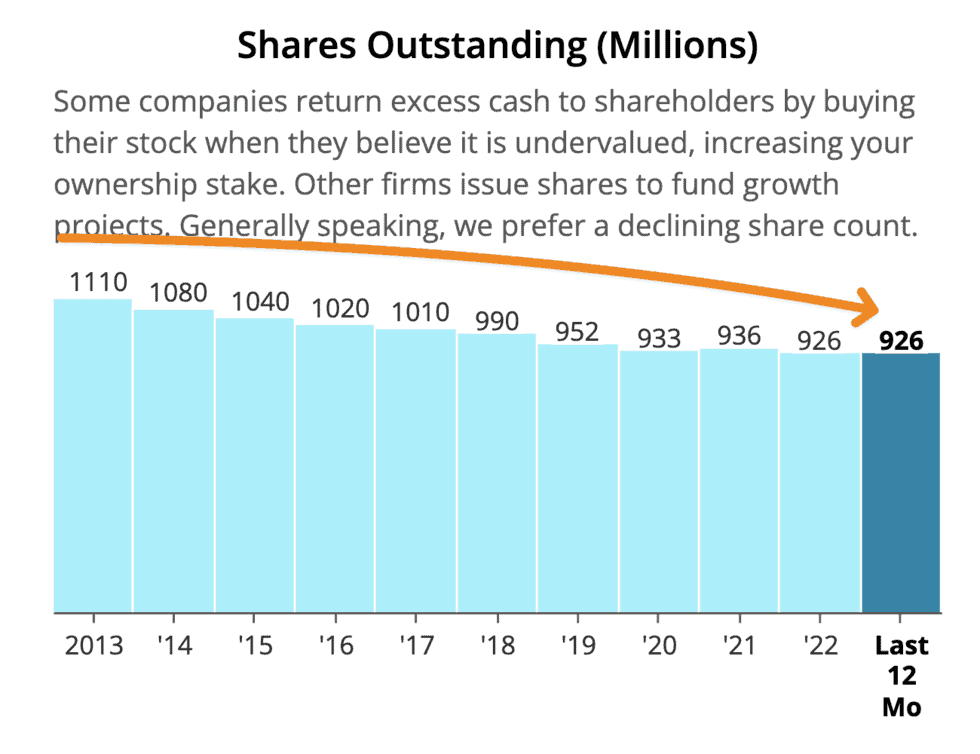

在外流通股數

能持續回購自家公司股票的企業,除了顯示對股東有好之外,也代表著公司對自身營運具信心。回購股票減少整體公司流通的股數,能提升EPS、股息以及股價。

過去10年間,德州儀器非常積極的回購股票,減少了近 17% 在外流通股數,是對股東非常有利的公司。

數據來源:Simply Safe Dividend

其他Concern

從各項財務數據中,無論是股息配發率、股息成長率、賺錢能力、負債率...等,TXN都相當優異。

過去5年年化股息成長率高達17.21%。不過考慮到配發率已經在50%左右。因此未來股息成長率勢必會放緩,要有先有心理準備。

👉 延伸閱讀:

總結

相信藉由我先透過量化分析,可以快速幫你收斂出值得研究的公司。

老婆的DGI投資組合,目前也必須提高必需消費產業,藉由本月的打折股息成長股獵人計算機4.0版

也讓我找到優質的觀察清單。

假如這個計算機對你也有所幫助,或是希望增加什麼功能或欄位,別忘了留言或來信讓我知道囉!😀

最後附上打折股息成長股投資獵人全自動計算機連結。

👉額外分享這個頻道,他介紹2023年3月值得關注的4檔股息成長股,也深具參考價值。

ABBV艾柏維製藥,是我第一檔健康照護產業。

也是我的 FIRE FUND 最後一塊拼圖。

在此之前我已擁有10個產業(都是DGI股息成長股票),獨缺健康照護。

PS. MSCI將產業區分為11個。

健康照護一直是我投資組合中佔據很大部分(20%)與必需消費比例相同。

原因在於 :

人口越來越多也越來越富有,同時更加長壽。

隨著長壽與更加富有,人們往往會花費更多金錢在醫療上。

而開發先進療法與藥品的全球性製藥公司,便能馳騁在這項紅利之上。

ABBV自去年11月至今 (3/14/2022) 以來上漲了42%。

其他我擁有的健康照護股還包括 BMY、JNJ、MRK、PFE,在今年的表現也相當不錯,

尤其當你考慮到今年以來糟糕的大盤表現時。

ABBV我買了三年,"才"漲了一倍。

為什麼說"才"? 因為過去兩年,市場瘋狂,3年漲一倍不稀奇,大家都想找一年漲3倍的股票。

價格什麼時候會回歸應有價值? 沒人知道。

要花上 3 年還是 5 年都是有可能的。

當你相信自己的判斷,堅持與"眾人"智慧持不同看法,最終獲得你預期的成果時。

你最大的喜悅已不是金錢,更多是心靈上的滿足。

當然這份堅持不是空穴來風,你對於公司的理解,便會帶給你信心。

且估算合理價格,給自己處在有利的成本位置。

一直不斷跟隨市場情緒換股,不會幫你累積財富。

巴菲特有句話說得很好: 未來永遠不會明朗。你在股市上付出了非常高的價格(溢價),以獲得一個與 "大眾" 愉快的共識。

Gucci 針對上述 5 家健康照護巨擘,寫了一整包分析文章。

假如你也認可健康照護將是人類日益增加的需求。

歡迎你查看《股息成長股深度分析健康照護產業包》的介紹。

👉《股息成長股深度分析健康照護產業包》文章的3大重點 :

- 護城河分析

- 長期財務指標分析

- 合理價估算

👇點擊圖片了解更多文章內容👇

---------------------------------------------------------------------

🔹股息成長股 CCC List 篩選器

https://www.guccidgi.com/DGI_Stocks_Screener

🔹股息成長股深度分析-健康照護產業包

https://www.guccidgi.com/healthcare-bundle

🔹1對1 60分鐘 輔導課 有效解決你的美股投資問題

https://www.guccidgi.com/1on1-60min-coaching

🔹如想學習股息成長投資與美股收租,請參考課程 《美股雙引擎被動現金流》:

https://www.gugufund.com/gucciblog

🔹免費加入Discord - 美股選擇權現金流討論區

https://www.guccidgi.com/discord-option

🔹如果你喜歡看影片吸收美股新知,歡迎訂閱我的Youtube頻道:

https://bit.ly/YT-Guccidgi

[免責聲明]

本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據, 亦不得作為向他人提出投資建議使用。 本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性, 如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。

其中所出現的個股標的僅作為分析使用,並無意圖引介任何人至美國券商開戶,亦無意圖向任何人推薦投資標的,您仍需靠自身勤勉地研究後再做投資決策。此外本人與文章所提及的企業亦沒有商業往來與擔任任何該企業職務。

PS.這篇文章部分內容由 AI 協助完成。

如果這篇文章對你有幫助,可以幫我在下方拍 5 個手,讓我得到你的反饋,支持我繼續寫出更多好文章!