這篇文章原為 3/29/2021 發表於 Pressplay 付費訂閱《美股雙引擎被動現金流》該訂閱專案已於2021年11月30日下架。因下架後,原有訂戶再也無法從Pressplay看到過去”付費”的文章了,導致讀者想回頭複習先前文章也沒辦法。因此我已事前告知付費用戶,我會將文章放上部落格成為公開文章。但顧及到用戶的感受,搬上部落格的文章相較Pressplay會有”3個月“以上的延遲發佈。例如 : 2022年2月時,才會在我的部落格公開,2021年11月在Pressplay發佈的付費文章。

上一篇文章,

別有洞天的美股選擇權》新手須知

當時談到選擇權的基礎原理。

接下來要介紹一個非常好用的選擇權策略 : 打折買股票送現金

它可以幫你安全的產生長期穩定現金流。

當年時巴菲特也運用這招來低價買進可口可樂,因而賺了大筆鈔票。

Gucci自己當初會踏進美股,也是跟美股收租中兩大策略息息相關。

當時認識了這個商品時,我感到異常興奮,因為我預期它可以與我想執行的長期投資完美結合。

我實際運作這兩個策略7年時間了,至今我仍然非常仰賴這兩大策略。

從先前文章就能看到我至今仍頻繁使用這兩個策略 :

老婆投資帳戶 買入這4隻股 債券熊市到來?我清倉這檔債券了!!

美股收租與選擇權實倉紀錄(2月~3月18日), 超划算的GME操作,獲利風險比高達15.7比1~

美股收租讓我體會到什麼叫善用”時間“,創造現金流。

真正做到Time is Money!!

文章大綱:

- 美股選擇權基礎原理複習

- 為什麼有人會想用Buy Put來買保險呢?

- 打折買股票送現金策略( Naked Put Selling )

- 美股選擇權合約結算的兩種情況

- Naked Put Selling 實際案例

- 風險提醒(重要!!!)

- Naked Put Selling 優勢總結

美股選擇權基礎原理複習

在選擇權中,跟其他金融商品一樣,你可以當買方也可以當賣方。

首先來複習一下,買進賣權是看空股票,那麼作為賣方,

與買方相反就是看漲股票或著精確的說是看股票不跌。

回到之前提到保險的範例:

買進賣權(Buy Put)有”權利“用保險的履約價賣出股票,

賣出賣權(Sell Put)就是當到期日後股價跌超過履約價時,有”義務“用履約價買進股票。

為什麼有人會想用Buy Put來買保險呢?

這是因為機構與法人手上擁有很大的看多股票部位。

因此為了避免損失,都會幫作多的股票買一個保險。

而這份保險,就是買進選擇權的賣權。

擁有這份保險的權利就是,當股價跌超過保險的履約價時,法人仍可用履約價來賣出股票。

這個概念就跟保險一樣,法人保的像是一份意外險,

而我們賣出賣權,就是賣這份保險給法人的投資人,先收取一筆保險金馬上入帳戶。

當股價在合約到期日後,跌超過履約價,我們就有義務履行合約內容。

而履行的方式就是用約定好的履約價,買進一張(100股)的股票。

特別提醒

如果接100股的股票進來後,會破壞你原本的持股比例計畫,那麼表示這檔股票股價太高並不適合用這個策略喔~

打折買股票送現金策略(Naked Put Selling)

解釋完策略原理後,我們來回想一下平常投資時,常遇到的情境:

你可能跟巴菲特一樣是長期的價值投資者。

很多時候你想要低接股票,那麼只能等待股價下跌到你滿意或股價低估的位置,別無他法。

如果股價都不下跌,不只沒賺到錢,也浪費了等的時間。

這時,前述提到的打折買股票送現金,

就可以派上用場來低接股票啦,這個策略稱之為 Naked Put Selling。

那麼,具體該怎麼做呢?

其實很簡單,如前面介紹的選擇權基礎概念 就是賣出賣權。

賣出賣權在你想要低接股票的位置,這個位置就是履約價。

下完單成交後,會收到一筆現金稱之為權利金,馬上入帳戶。

補充小知識:

履約價越靠近目前股價,權利金也越大。

股價越高權利金通常也越大。

美股選擇權合約結算的兩種情況

那在上一篇,選擇權基礎原理的文章中提到的到期日,有什麼作用呢?

還記不記得選擇權類似保險的概念?

我們賣出的這一份合約,就像是賣出一份保單給機構法人。

所以在到期日結算的那一天,股價只有兩種狀況:

第一種情況是,你賣出的合約,股價結算在履約價之上。

除了你一開始收的權利金不需歸還之外,

你也沒有履行這份合約的義務,因為保險的內容講的是,當股價跌超過履約價的時候,你才需要履約。

那履約義務是什麼呢?

而履約正是第二種情況,

就是,太棒了! 股價終於來到你想要低接股票的位置了。

那麼這時候你就必須用履約價來買進一張股票(券商會在結算後自動處理)。

同樣的,當初收的權利金也不需要退還。

這樣的好處是,你不需被迫買在高股價的地方,

你可以在等的過程中,有機會用屬意的更低價買到。

而且股票買進的成本再扣除權利金後,又進一步的降低。

Naked Put Selling 實際案例

以蘋果為例:

如果你覺得現在的股價120.53塊太貴,

但你想長期投資,無論你用本益比或者是任何其他方式,

計算出你覺得合理價應該在115塊。

那麼這時候,你可以用這個策略,來賣出一個賣權。

假設使用29天後到期的合約,履約價是115,這時候你先收了255美元權利金馬上入帳。

*PS.選擇權一口合約等於100股股票的價值,因此報價2.55 x 100 等於255美元。

附帶一提,選擇權交易時,必須先押保證金在券商。

那麼保證金需要多少呢?答案是履約價乘以100。

以這個範例就是11,500美元,換算報酬為255除以11,500,等於2.2%。

如果覺得11,500的保證金太高,那麼你可以用在股價較低的標的上。

這個策略等於就像是”有人付錢,讓你等股價下跌“,然後被你低價買到。

所以為什麼它會是一個幾乎不會賠錢的策略,因為你已經認定打折價是115塊了。

這跟你以前你想低價買股票時,用時間等待股價跌到115塊買,道理是相同的,

只是現在換成賣出賣權來達到一樣的目的。

因此當一個月後,無論合約結算在履約價之上或之下,都會是你滿意的狀況。

所以這個方式就非常適合用在你想要低接的一些好公司上面,

如蘋果、台積電、星巴克、麥當勞、可口可樂…等等。

因為你相信這些公司在長期的時間當中會不斷的上漲。

即使合約到期時接到股票,你也不怕,可以安心睡好覺。

因為你相信股價終究會不斷的往上漲。

風險提醒(重要!!!)

- 有些券商等級較高如 TD(TD Ameritrade) 的Level 4 Margin帳戶或是IB的Margin帳戶,只需要20~25%的保證金。

但不管是需要20%或是100%的保證金,當你要用這個策略來低接股票時,都要預留接股票全額的資金,不要將多出來的80%資金,又挪為它用,或者一次賣5口選擇權,這會數倍拉高你的風險。

記住,要接幾張股票就只買對應口數的合約,且預留可能接股的資金。 - 雖然大致上,會不會接到股票是以合約結算時股價是否低於履約價而定。但美式選擇權,當股價低於履約價時,買方是可以提前執行權利的。此時,券商會抽籤決定該履約的賣方,儘管機率不高,還是要特別注意一下。

為什麼買方不一定會提前旅行權利呢?

這是因為市場上會做買方的理由分為兩類 :

- 機構法人避險

- 純做權利金價差

假設1跟2加起來賣某履約價,交易口數1000口(俗稱OI,Open Interest)。

雖很難知道1跟2的比例是多少,假設500口是玩權利金價差,剩餘500口才是避險的人,

當股價進到價內時,持有這500口的交易者也不會全部提前執行權利來賣掉股票,可能其盤算覺得後市沒那麼差。

因此,最後可能只剩下100口的買方會執行權利,來以履約價來賣出現股。

針對這個機制我也錄了一集Youtube影片 : 選擇權必懂基礎-2點原因為什麼”買方”很少提前執行權利呢? 有興趣請點擊觀看。

Naked Put Selling 優勢總結

最後總結一下 Naked Put Selling 這個策略的優勢:

你不需要管股價上漲多少,也不用管何時上漲。

因為你一開始的報酬率就已經確定了,報酬率就是權利金除以履約價。

那只要股價在履約價之上,你就會賺到權利金。

如果跌到履約價之下,你一樣收到權利金,而且你可以低價接股票。

如上,無論結算在履約價之上還是之下都能獲利。

對你而言,都是一個 Win-Win 的策略。

這次我們談到如何應用Naked Sell Put在長期投資,低價買股票。

下一篇,我們會再談到,如何不接股票,也可以運用這個策略來週週創造現金流??

看完文章仍一知半解嗎?

針對這個策略我也錄了一集Youtube影片,有興趣請點擊觀看。

美股選擇權學習秘笈,投資人常見100道問題Q&A

如果對於美股選擇權還想了解更多的話,可以看看我集結多年來回答投資朋友的大量問與答,包含了基礎、進階與實戰層面的問題,相信能夠解決你許多學習路上的疑惑。

👉 美股選擇權學習秘笈,讀者常見100道問題Q&A

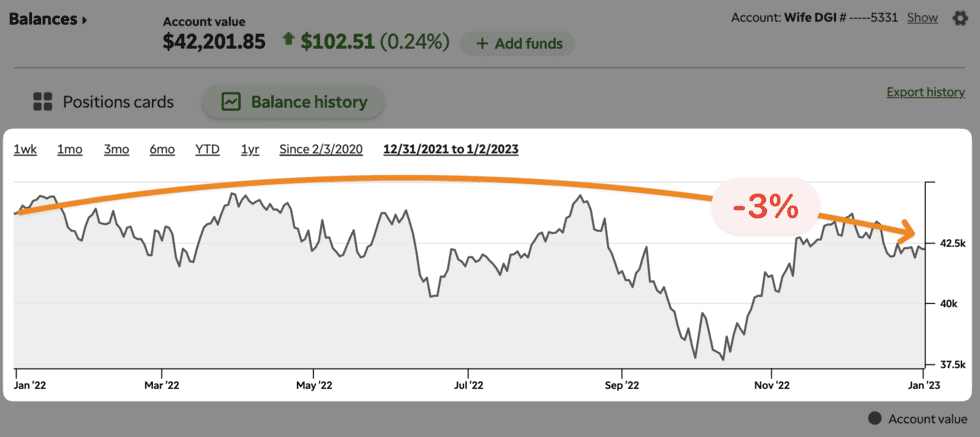

💰2022美股選擇權績效💰

要在2022年熊市中獲利並不容易,價格上下波動巨大,動輒3%、5%比比皆是。假如沒有交易的SOP就很容易受傷。

在2022年我很幸運的取得31%報酬,也更有信心的執行科學化的交易機制(或稱SOP比較好理解)。

在這集影片中,我除了分享我在美股選擇權的獲利之外,我還會分享一個能來幫助你提升獲利,卻很少人知道的秘訣。

此外,我還會分享近3年來將近千筆的實戰交易數據,來告訴

⭐️ 你什麼策略的勝率最高?

⭐️ 哪個策略最好賺?

⭐️ 那個策略的獲利穩定性最好?

相信能幫助你更加認識策略的屬性,進而提升你的選擇權報酬。

最佳美股選擇權分析工具:Option Samurai

👉 您是一名尋找最大化利潤方法的進階選擇權投資人嗎?

Option Samurai 是一個選擇權掃描與分析的工具,幫助投資人以更簡化的方式來掃描有利的交易機會。該工具提供預製 24 種常用策略、可自訂的掃描以及多達 150 多個過濾器。

Option Samurai 是我用過覺得使用者體驗最好的選擇權分析工具,提供好上手的介面與功能,省去一大堆高深複雜的功能。這使得新手投資人更很容易上手,儘管是經驗豐富的選擇權投資人仍然會發現很多喜歡的功能。

我接觸 Option Samurai 已超過5年的時間, Option Samurai 早已是我交易選擇權時不可或缺的助手。因為其提供的數據與分析,很符合我一貫使用科學化的方式來找尋有利的交易機會,同時也能提供我穩定的交易機會,而不是辛苦的看K線或是看盤,來隨機決定今天該下什麼單。

Gucci 最近錄了一段教學影片跟大家分享我每個月都會做上好幾回的策略。

它簡單好上手,也不需猜測走勢,幾乎任何時候都可以使用。

歡迎你點擊下面圖片來免費索取!!!! 2堂長達45分鐘,低風險的選擇權策略教學影片。

除了安心低風險高勝率,產生月月穩定現金流之外,也很適合財報月 (就是現在!) 來收割肥沃的權利金。

在兩堂影片你將學到 :

- 安心高勝率策略

- 如何以選擇權,搜刮財報月的遍地黃金

- 如何透過主流券商 IB、TD交易該策略

- 如何自動化尋找適合的交易標的與提高策略勝率

除此之你,你還可以透過《美股選擇權現金流大師班》線上課程 - 課前問卷

藉由你的回覆,將能協助我製作你想要的學習內容,來幫助你打造你想要的獲利系統!

填寫問卷來告訴我 :

- 您學習選擇權時遇到最大的困難是?

- 你對什麼內容感興趣?覺得一定要納入課程的呢?

- 您想藉由選擇權現金流取得什麼樣的成果呢?

如果這篇文章對你有幫助,可以幫我在下方拍 5 個手,讓我得到你的反饋,支持我繼續寫出更多好文章!

[免責聲明]

本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據, 亦不得作為向他人提出投資建議使用。 本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性, 如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。

其中所出現的個股標的僅作為分析使用,並無意圖引介任何人至美國券商開戶,亦無意圖向任何人推薦投資標的,您仍需靠自身勤勉地研究後再做投資決策。此外本人與文章所提及的企業亦沒有商業往來與擔任任何該企業職務。