你準備好掌控自己的財務未來,並建立一個多元化的股息成長投資組合了嗎?如果是,你來到了正確的地方。在本篇文章中,我將引導你通過三個簡單步驟建立一個成功的投資組合,幫助你實現長期的財務目標。

首先,我們將討論如何挑選合適的股票進行投資。我們將涵蓋在選擇股票時應考慮的關鍵因素,並提供辨認具有強大股息成長潛力的高質量公司的技巧。

接著,我們將深入探討多元化的重要性以及它如何有助於降低你的投資組合風險。我將向你展示如何建立風險和回報平衡的多元化投資組合,並解釋你應該考慮包含的不同投資類型。

最後,我將揭示如何通過明智的投資策略最大化你的回報,並分享建立成功股息成長股票投資組合的頂級貼士。無論你是初學者還是經驗豐富的投資者,我的指南都將幫助你邁出實現財務目標的第一步。現在讓我們開始吧!

文章適合誰?

想打造分散性良好的股息成長股投資組合卻不知道從何開始的新手。

什麼是股息成長股呢?

股息成長股是指那些公司不斷增加其股息支付給股東的股票。投資於股息成長股票是一種產生可靠和成長的被動收入的好方法。這些股票通常由穩定和表現良好的公司發行,對於希望產生收入卻不想不斷監控市場的投資者來說,是一個穩健的選擇。

通過投資於股息成長股票,投資者可以從股息再投入(DRIP)的複利雪球效應中獲益。隨著公司繼續增加其股息,投資產生的被動收入也會成長。此外,股息成長股票往往比其他股票波動性較小,這使它們成為重視穩定性和長期成長的投資者的良好選擇。

總體來說,投資於股息成長股票可以是一種在時間內產生被動收入和建立財富的有效策略。然而,與任何投資一樣,在做出任何投資決策之前,進行充分的研究並考慮公司的財務狀況、成長前景和股息歷史等因素非常重要。

👉 延伸閱讀:

分散良好的股息成長投資組合的好處

建立一個多樣化的股息成長股票投資組合,可為投資者提供多項利益,有助實現長期財務目標。多樣化的股息成長股票投資組合可為投資者提供可靠的被動收入來源。當公司持續表現良好並獲利時,向股東支付的股息金額通常每年增加。這有助投資者建立穩定的收入流,隨著時間推移成長,同時也可受益於資本增值(賺股價價差)。

此外,股息成長股票也可提供通膨保護。隨著時間的推移,商品和服務的成本通常會上漲,與之相應的股息支付也會增加,為投資者提供了對抗成本上升的額外收入來源。同樣地,股息成長股票還可以為投資組合提供額外的風險管理層面,減少其總體波動性。

這是因為有著穩健股息的知名公司通常比不支付股息的股票更不容易波動,有助於平衡投資組合的風險。最後,投資股息成長股票還可為投資者的投資組合提供更大的多樣化。這可幫助投資者在市場波動期間實現更加穩定的回報。

如下表清楚顯示,股息成長股(Dividedn Growers)的風險最小,報酬最大。

資料來源 : Ned Davis Research

在建立多樣化的股息成長股票投資組合時,成功的關鍵在於從具有強大基本面並致力於每年增加股息的大型和小型公司中選擇優質股票。通過這樣的方式,投資者可以從股息成長中受益,進而實現長期的財務目標。

步驟1:定義你的投資目標與風險忍受度

決定投資股息成長股票是一個重要的決定,因此首先要花時間明確自己的投資目標和風險容忍度。這可以確保你投資的是適合你個人情況的股票,並且你對所承擔的風險量感到舒適。在決定目標和風險水平時,重要考慮各種因素,例如年齡、收入和投資時間表。適當評估你的投資目標和風險容忍度,可使你通過股息成長股票實現財務目標的最佳機會。

我的經驗是,假如你是較保守的投資人,那麼可以多側重一些比例在以下產業:

- 必需消費

- 醫療照護

- 公用事業

步驟2:研究與分析未來有潛力成長股息的股息成長股

花時間研究和分析潛在的股息成長股票是投資過程中的關鍵步驟。首先,重要的是研究公司的財務表現和穩定性。這將有助於評估它們支付未來股息的能力,並確定它們在行業中是否具有良好的財務聲譽。接下來,研究每個公司的股息歷史和成長率,因為這可以讓你了解公司表現與相似企業相比的情況。此外,研究每個行業的競爭環境可以提供評估股票目前和未來前景的參考。

👉公司的穩定性,可從幾個與股息成長股較為相關的指標來研判。

- Consecutive Year:股息成長年數

- DGR:Dividend Growth Rate 通常是複合成長率或稱年化。

- Payout Ratio:配發率,也就是股息對比EPS,有多少EPS拿來發放股息。

- Future 5 Year EPS Growth Estimation::未來5年EPS年化成長率。

這些數據,都可以在我的 ⟪股息成長股篩選器⟫中都能找到。

最後,評估公司的合理價(估值)可以進一步確定是否值得投資。做好充分的研究工作將成為日後做出明智、明確的投資決策的寶貴資源。

評估股息成長股最適合的方式是股息折現模型(Dividend Discount Model,簡稱 DDM),不過DDM稍微複雜一些,新手可以先從其他常見的估值法,如本益比法或是殖利率法作為入門。

步驟3:建構與監控你的投資組合

當你完成了研究並確定了符合你的投資目標和風險容忍度的不同股息成長股票後,下一步是建立一個多元化的投資組合。構建一個涵蓋不同行業和部門的組合非常重要,因為這有助於降低風險。

畢竟再好的公司都有可能遇到困難,因而砍股息或停止股息成長。因此,一個分散性好的投組可以大大抵降低被動收入停止成長的可能性。而想建構良好的分散性,過程至少會花上2-3年以上。

因為好公司要掉入合理價甚至是打折價是需要時間等待。因此,如果價格不好,不需要硬買。而是優先去買其他進入合理價或以下的公司。然後一邊等待想入手的好公司落難,進入好的價格。

此外,如果能力圈內可行,也盡可能讓持股分散在5-6個以上的產業,但每個產業不要超過投組的30%。且產業之下的細分行業,也盡可能不要持有重疊的公司,否則就會降低分散的作用。

此外,定期監測你的投資組合並在必要時進行調整非常重要。對於股息成長成資者而言,很重要的監控要在於股息被動收入是否年年增加,且增加的幅度是否符合自己的要求。

推薦一個很適合幫助股息成長投資者的工具:Dividend Growth Investing - dividend portfolio tracker

功能包括了:

- 股息分布日曆:可清楚知道未來每月被動收入

- 每月每季股息趨勢:可知道股息成長的狀況

- 投組績效

- 買賣紀錄

- 產業與持股分散裝況

- 報酬熱點圖

- 監控口袋名單:設定想要的殖利率會寄信通知

非常推薦大家去試用看看,一定會對你的投組追蹤很有幫助!

總結

建立一個多元化的股息成長股票投資組合可以為投資者提供可靠的被動收入來源和長期增值潛力。按照這三個簡單的步驟,投資者可以建立一個符合他們的投資目標和風險容忍度的投資組合。

🔹步驟1:明確你的投資目標和風險容忍度 - 花時間評估你的財務狀況,確定你的投資目標和風險容忍度。這將幫助你選擇適合你的投資組合。

🔹步驟2:研究和分析潛在的股息成長股票 - 對潛在投資的財務表現、股息歷史、成長率、競爭環境和估值進行全面的研究分析。這將幫助你確定適合你投資組合的優質股票。

🔹步驟3:建立一個多元化的投資組合 - 構建一個涵蓋不同行業和部門的投資組合,以降低風險。定期監測你的投資組合並在必要時進行調整,以確保它繼續符合你的投資目標和風險容忍度。

通過遵循這三個步驟,投資者可以建立一個多元化的股息增長股票投資組合,為他們提供可靠的被動收入來源和長期增值潛力。

👉 延伸閱讀:

🔹 股票清單

🔹 個股分析

附錄與參考資源

附錄 A:3種類型的股息成長投資組合範例,後者代表建議側重的產業。

進攻型:非必需消費、科技、能源

核心型:必須消費、醫療照護、公用事業、工業

防守型:必須消費、電信、公用事業

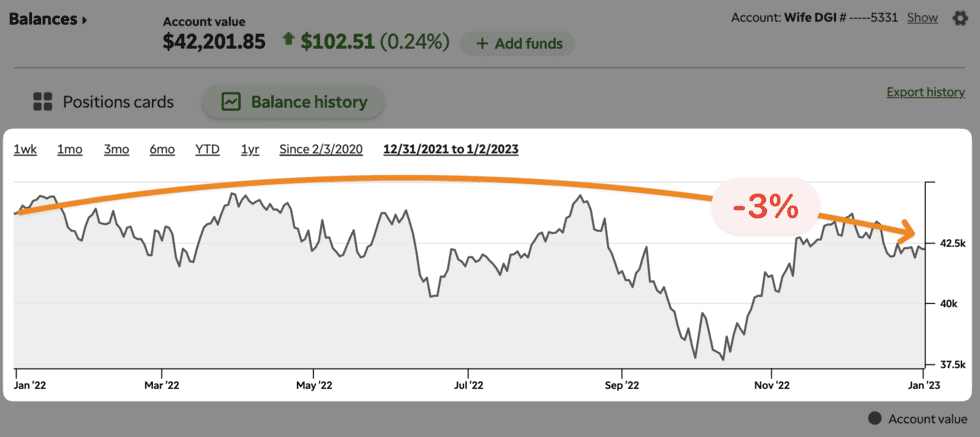

以老婆的股息成長投資組成為例,目前持股公司33家,涵蓋10個產業,唯一缺少的產業是REITs。因此,等待落入合理價的機會,再補足REITs區塊。

此外,目前佔比最高為工業18%,其次科技15%、醫療照護12%。

附錄 B:專有名詞解釋

年化股息成長率:指的是股息成長率的複率,簡稱 DGR

GICS:全球產業分類 (Global Industry Classification Standard)

其他參考資源:

How To Build Your Dividend Growth Portfolio From Scratch - Sure Dividend

5 Reasons to Be a Dividend Growth Investor - Simply Safe Dividend

這部影片❮10檔建構安全且分散的股息成長投資組合❯挑選的公司我覺得不錯

ABBV艾柏維製藥,是我第一檔健康照護產業。

也是我的 FIRE FUND 最後一塊拼圖。

在此之前我已擁有10個產業(都是DGI股息成長股票),獨缺健康照護。

PS. MSCI將產業區分為11個。

健康照護一直是我投資組合中佔據很大部分(20%)與必需消費比例相同。

原因在於 :

人口越來越多也越來越富有,同時更加長壽。

隨著長壽與更加富有,人們往往會花費更多金錢在醫療上。

而開發先進療法與藥品的全球性製藥公司,便能馳騁在這項紅利之上。

ABBV自去年11月至今 (3/14/2022) 以來上漲了42%。

其他我擁有的健康照護股還包括 BMY、JNJ、MRK、PFE,在今年的表現也相當不錯,

尤其當你考慮到今年以來糟糕的大盤表現時。

ABBV我買了三年,"才"漲了一倍。

為什麼說"才"? 因為過去兩年,市場瘋狂,3年漲一倍不稀奇,大家都想找一年漲3倍的股票。

價格什麼時候會回歸應有價值? 沒人知道。

要花上 3 年還是 5 年都是有可能的。

當你相信自己的判斷,堅持與"眾人"智慧持不同看法,最終獲得你預期的成果時。

你最大的喜悅已不是金錢,更多是心靈上的滿足。

當然這份堅持不是空穴來風,你對於公司的理解,便會帶給你信心。

且估算合理價格,給自己處在有利的成本位置。

一直不斷跟隨市場情緒換股,不會幫你累積財富。

巴菲特有句話說得很好: 未來永遠不會明朗。你在股市上付出了非常高的價格(溢價),以獲得一個與 "大眾" 愉快的共識。

Gucci 針對上述 5 家健康照護巨擘,寫了一整包分析文章。

假如你也認可健康照護將是人類日益增加的需求。

歡迎你查看《股息成長股深度分析健康照護產業包》的介紹。

👉《股息成長股深度分析健康照護產業包》文章的3大重點 :

- 護城河分析

- 長期財務指標分析

- 合理價估算

👇點擊圖片了解更多文章內容👇

---------------------------------------------------------------------

🔹股息成長股 CCC List 篩選器

https://www.guccidgi.com/DGI_Stocks_Screener

🔹股息成長股深度分析-健康照護產業包

https://www.guccidgi.com/healthcare-bundle

🔹1對1 60分鐘 輔導課 有效解決你的美股投資問題

https://www.guccidgi.com/1on1-60min-coaching

🔹如想學習股息成長投資與美股收租,請參考課程 《美股雙引擎被動現金流》:

https://www.gugufund.com/gucciblog

🔹免費加入Discord - 美股選擇權現金流討論區

https://www.guccidgi.com/discord-option

🔹如果你喜歡看影片吸收美股新知,歡迎訂閱我的Youtube頻道:

https://bit.ly/YT-Guccidgi

[免責聲明]

本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據, 亦不得作為向他人提出投資建議使用。 本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性, 如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。

其中所出現的個股標的僅作為分析使用,並無意圖引介任何人至美國券商開戶,亦無意圖向任何人推薦投資標的,您仍需靠自身勤勉地研究後再做投資決策。此外本人與文章所提及的企業亦沒有商業往來與擔任任何該企業職務。

PS.這篇文章部分內容由 AI 協助完成。

如果這篇文章對你有幫助,可以幫我在下方拍 5 個手,讓我得到你的反饋,支持我繼續寫出更多好文章!